深度报告:“数据革命”终极方向是人工智能

【新智元导读】移动互联红利正在消退,数据红利才刚刚开始。全球数据量爆发,基于海量数据深度学习的人工智能第三次浪潮可能走得更远。 “数据”+“人工智能”将成为未来5-10年的科技投资主线。前瞻研究首席分析师许英博带来当下中国人工智能行业发展态势的深度分析,涵盖数据、计算、应用各个视角。报告认为,“数据革命”终极方向是人工智能,金融/汽车最快落地。

作者:许英博,前瞻研究首席分析师,毕业于清华大学汽车工程系,2007年进入中信证券研究部,新财富金牌分析师。

机遇:“数据”+“人工智能”将成未来科技投资主线

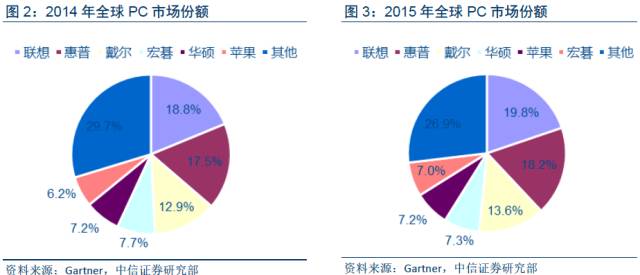

互联网及移动互联硬件红利消退,数据红利才刚刚开始。全球PC出货量连续五年下跌,或有大型厂商退出市场。近几年来,全球PC市场一再疲软。市场分析公司IDC以及Gartner最新数据显示,在2016年,全球PC市场实现了连续第5年下滑,全年出货量为2.7亿台,与2007年水平相当,远低于巅峰时期2011年的3.7亿台。就市场份额来看,2015年全球PC出货量排名前五的厂商分别为联想、惠普、戴尔、华硕和苹果。其中,苹果是唯一一家实现增长的PC企业,同比增长5.8%;宏碁则是2015年出货量下降幅度最大的企业,下降幅度达15.3%。IDC此前预测,未来两年内,在前十大PC厂商中将有两家退出市场。从数据来看,联想、惠普、戴尔的市场份额已基本稳固,苹果增势较猛,因此,可能退出PC市场的两家厂商将在华硕、宏碁及十大厂商中的东芝、三星、清华同方和富士通之中。

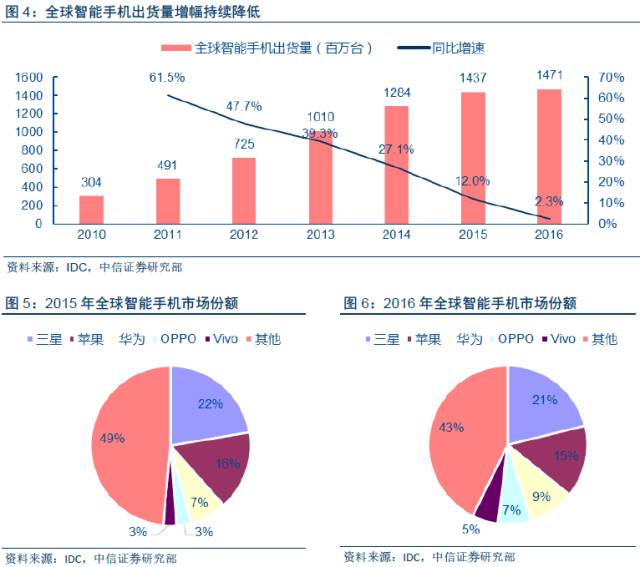

全球智能手机出货量增速持续下跌,中资三巨头HOV崛起。IDC统计显示,2016年全球智能手机销量为14.71亿部。近年来,智能手机销量增幅持续降低,由2011年YoY 61.5%大幅降低至2016年YoY 2.3%。2016年总销量排名前五的手机厂商分别是三星、苹果、华为、OPPO和vivo。与2015年相比,三星、苹果的市场份额明显降低,出货量同比增速分别为-3.0%和-7.0%。而中资三巨头华为、OPPO、Vivo市场占有率持续提升,出货量同比增速分别为30.2%、132.8%、103.4%。智能手机销量和技术进步同时进入平台期。

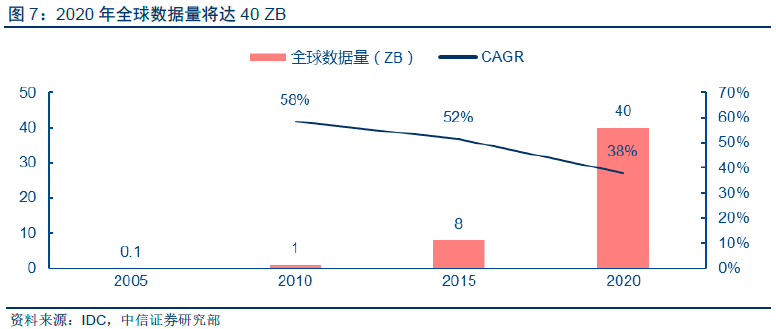

数据爆发,“数据”+“人工智能”将成为未来5-10年的科技投资主线。互联网和物联网蓬勃发展,带来数据量爆发。在过去的十年中,全球每年产生的数据量以50%以上的CARG增长,2015年全球产生数据8 ZB (1ZB = 1012 GB)。据IDC预测,2020年全球产生数据量将超过40ZB,相当于地球上每个人产生5200 GB的数据。我们判断,基于海量数据深度学习的人工智能第三次浪潮可能走的更远。

数据主义:数据将主导个人、企业、国家决策

数据主义:万物互联,数据帮助做出结论和决策。尤瓦尔·赫拉利(牛津大学历史学博士,现为耶路撒冷希伯来大学的历史系教授,《人类简史》作者)在其新书《未来简史》中指出,人类正由智人向“神人”进发,站在算法背后的精英将成为追求永生、追求幸福的“神人”;在未来的社会中,普通人服从于算法,算法服从于“神人”;而算法的升级则来源于万物之网产生的数据,万物之网将独立于一般意义上的人类存在,万物连接,数据流动。

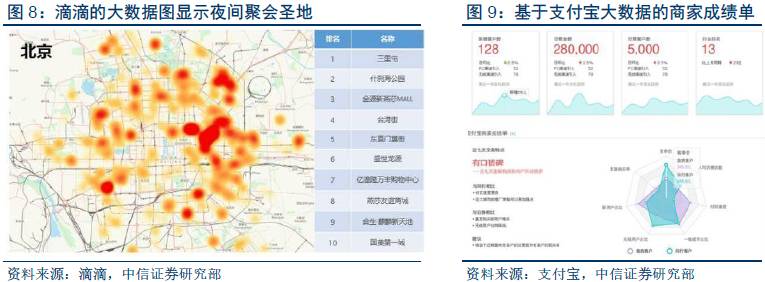

数据影响方方面面:掌握了数据就掌握了“主动权”。由个体数据汇集而成的大数据影响方方面面,小到个人的衣食住行,大到企业的商业决策,乃至社会服务和国家战略。2013年习总书记在视察中科院时指出:“大数据是工业社会的‘自由’资源,谁掌握了数据,谁就掌握了主动权。”

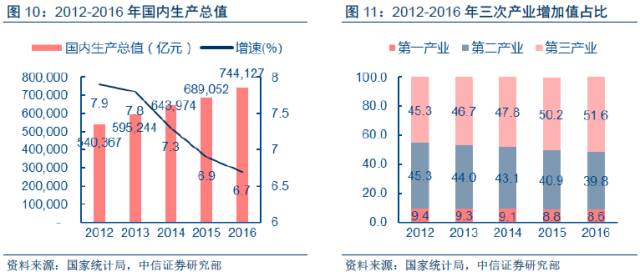

数据是后工业化时代的基石:解决个性化消费痛点。据国家统计局数据,2016年全年国内生产总值744127亿元,同比增长6.7%。其中第三产业增加值384221亿元,同比增长7.8%;第三产业增加值比重为51.6%,同比提高1.4个百分点。第三产业增加值比重超过一半,意味着我国已经正式进入后工业化时代。与工业化时代追求大规模生产、降成本、高性价比不同,后工业化时代的核心竞争力在于个性化、高效率、高品质。一种产品覆盖所有消费者的时代已经过去,“精准推送”将成为品牌忠诚度和用户粘性的关键支撑,而其背后则是“数据为王”。

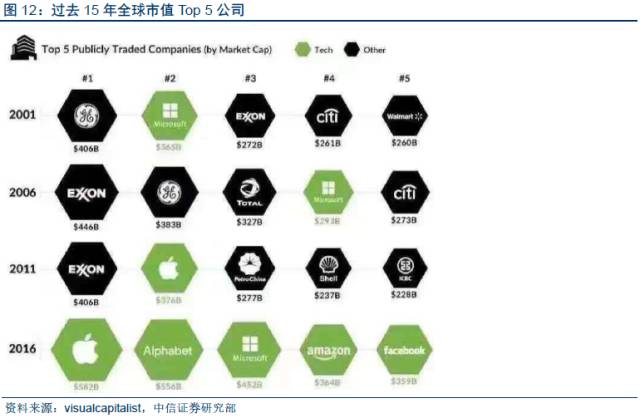

数据是21世纪的石油:掌握数据者将成最大赢家。据统计,2001年全球市值最大的五家公司分别为通用电气、微软、埃克森美孚石油、花旗银行、沃尔玛。在随后的十几年中,上榜公司还有道达尔石油、中国石油、壳牌石油、中国工商银行等,均集中于石油与金融行业。进入2016年,社会后工业化加速迈进,数据成为最有价值的资源,全球市值最大的五家公司全部变成科技公司,分别为苹果、谷歌母公司Alphabet、微软、亚马逊、Facebook。

数据改变世界局势:英国脱欧、美国大选的“幕后黑手”。2016年6月24日,英国全民公投脱欧;11月9日,特朗普赢得美国总统大选。而这些影响全球的事件背后,都有一个位于英国伦敦的大数据公司——CambridgeAnalytica。在特朗普线上竞选活动中,该公司结合了行为科学OCEAN模型、大数据分析、定向广告:首先,从各类不同来源处购买个人数据,比如土地登记信息、汽车数据、购物数据、网络浏览数据等;然后,将这些数据与共和党的选民名册以及网络数据相聚合,计算得到美国2.2亿成年人的性格风貌,包括姓名、年龄、住址、兴趣爱好、性格特质、政治倾向等;进而,针对每个村庄、小区、乃至个人,进行针对性的宣传。特朗普的胜出,应当归功于“数据”勾勒出了“不一样的美国”。

数据产业链:从“数据主义”到“人工智能”

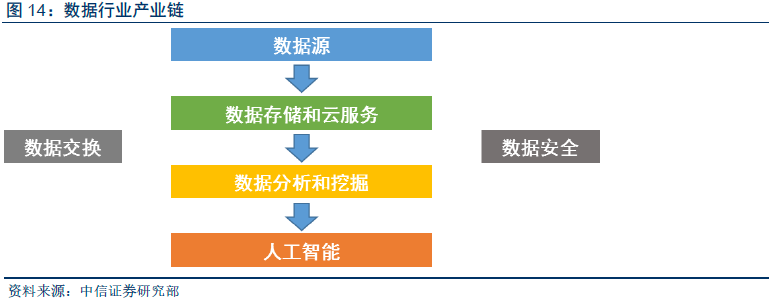

产业链逻辑:以数据的生命周期为核心,从数据源到应用场景。数据行业产业链由上至下可分为数据源、数据存储和云平台、数据分析和挖掘、数据应用场景等;此外,数据交换和数据安全也是保证数据产业正常运营的必要元素。

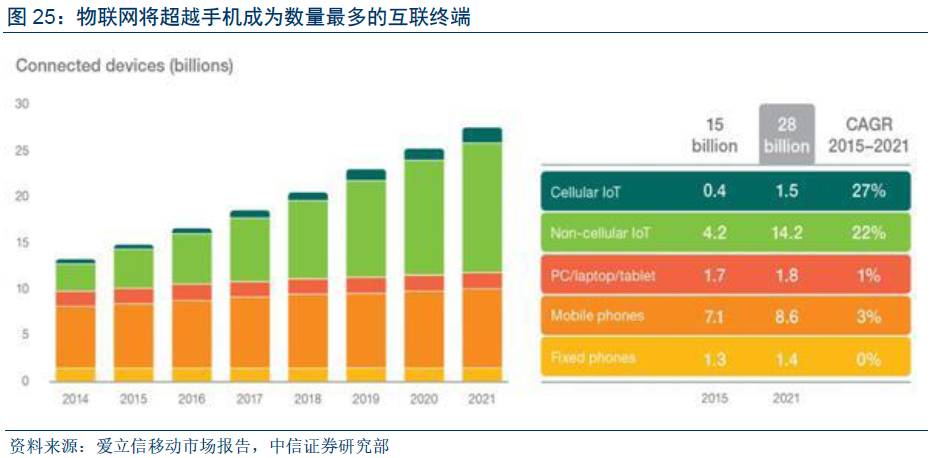

数据源:从“互联网”到“物联网”,万物皆可产生数据。数据源,即数据产生的源头。每个人的日常生活都会在互联网上留下数据足迹,包括社交、购物、游戏、出行等,因而互联网成为数据产生的主要源头。近年来,随着智能手机和移动互联网的普及,手机App覆盖的服务范围越来越广泛,移动互联网的数据产生量已超过PC互联网。在不久后的将来,物联网将超越互联网、移动互联网,成为数据产生的最大源头,数据的来源将不仅限于人,而是包含智能万物,包括智能穿戴、智能家居、智能汽车、智能安防等。

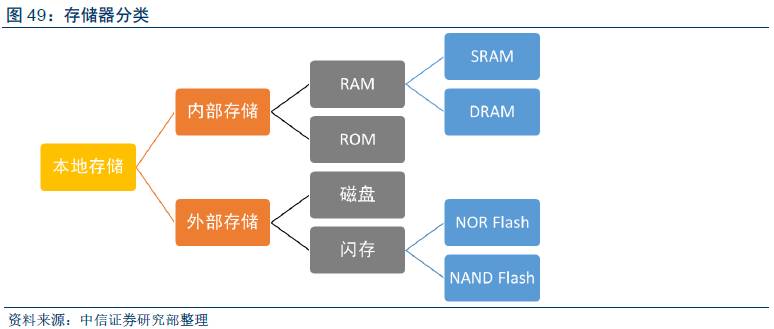

数据存储和云服务:从“存储介质”、“数据中心”到“云”,安全性重重保障。按照存储区域划分,数据存储可分为本地存储、数据中心和云服务三类。本地存储,即数据存储在个人或企业的本地计算机中,存储介质包括内存条、计算机硬盘、移动硬盘、固态硬盘、U盘等,优点是读写方便,缺点则是数据易丢失。数据中心为政府、企业、个人提供服务器托管服务,提供可靠的数据备份和专业的网络监控,但在遇到自然灾害等不可抗力干扰时,仍有可能导致数据丢失。云存储则通过集群应用、网络技术或分布式文件系统等功能,调动网络中大量存储设备协同工作,共同提供数据存储和业务访问功能,其最重要的用途即为数据备份、归档和灾难恢复。三类存储缺一不可,共同保障海量数据的安全可靠。

数据分析和挖掘:从“语音识别 / 图像识别”到“大数据”,变数据为价值。数据分析和挖掘包括专业数据服务和综合数据服务。专业数据服务,包括图像识别、语音识别、生物识别等,从无意义的海量数据中抽象提取有用信息。综合数据服务,即一般的大数据服务,包括政府数据分析、金融数据分析、企业数据分析等及相关解决方案,将提取得到的信息进行组合分析,并为用户提供提供决策支持。

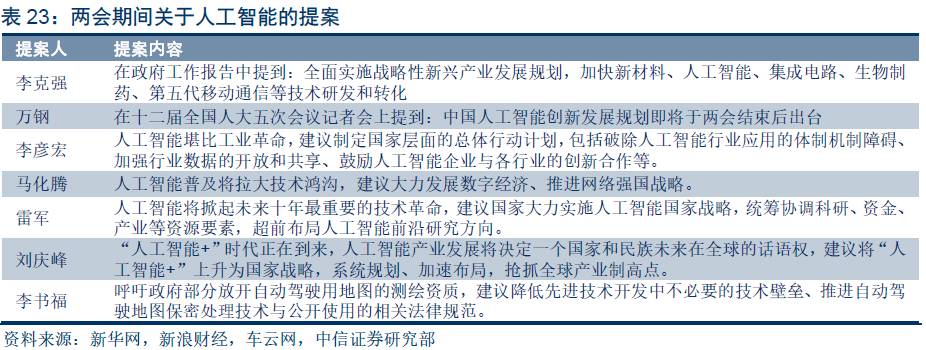

人工智能:“数据革命”终极方向,“无人驾驶”和“Fintech”最快落地。2016年7月,国务院印发《“十三五”国家科技创新规划》,明确指出要发展新一代信息技术,包括人工智能、云计算、物联网等。两会中,国务院总理李克强在政府工作报告中首次提及人工智能,释放出要发展人工智能的强烈信号。科技部部长万钢也于近日表示,中国人工智能创新发展规划即将于两会结束后出台。百度李彦宏、小米雷军、科大讯飞刘庆峰、吉利李书福等人的两会提案中均建议大力推进人工智能发展。人工智能将成为未来各行各业发展的爆发点,是“数据革命”的终极方向。综合考虑数据驱动和产业体量,我们认为短期内最先落地的领域为无人驾驶与金融科技。

数据源:从“互联网”到“物联网”

互联网和移动互联网:增量放缓,龙头整合

中国互联网网民数世界第一,互联网普及率仍有上升空间。截至2015年底,我国网民规模达6.9亿,预计2016年可达7.3亿,数量高居世界第一,且远超美国(2.6亿)、日本(1.0亿)等发达国家。然而,我国2015年互联网普及率为50.3%,预计2016年为53.0%,仍低于美国(83%)。从渗透率来看,我国网民数仍有一定增长空间。

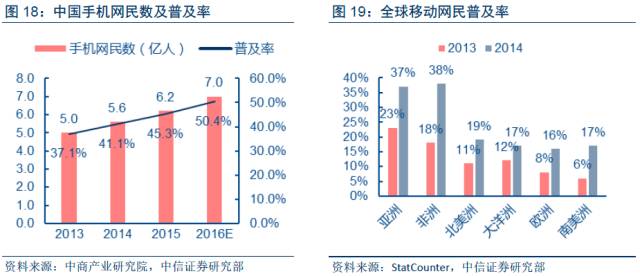

移动互联网增速超过PC互联网,手机网民渗透率世界领先。自2013年起,手机网民规模已经超越PC互联网用户。截至2015年底,我国手机网民数达6.2亿,预计2016年可达7.0亿,手机网民在网民中的占比超过90%。就普及率来看,我国手机网民已占全体人口的50.4%,高于亚洲平均水平,亦高于美洲、欧洲。

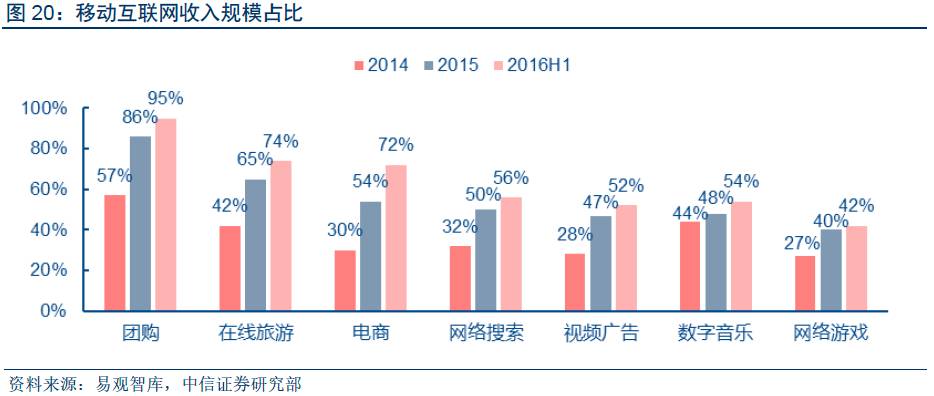

伴随手机网民数持续增加,互联网产品和服务亦跟随迁移至移动端。自2012年起,诸多大型互联网公司的移动端流量已超越PC端流量,PC业务用户向移动端迁移,呈现出PC业务增长放缓、移动业务增长迅速的态势。据统计,截至2016年,多个领域的移动端收入已经超过PC端,移动端收入占比分别为:团购95%,旅游74%,电商72%,搜索56%,视频52%,音乐54%。

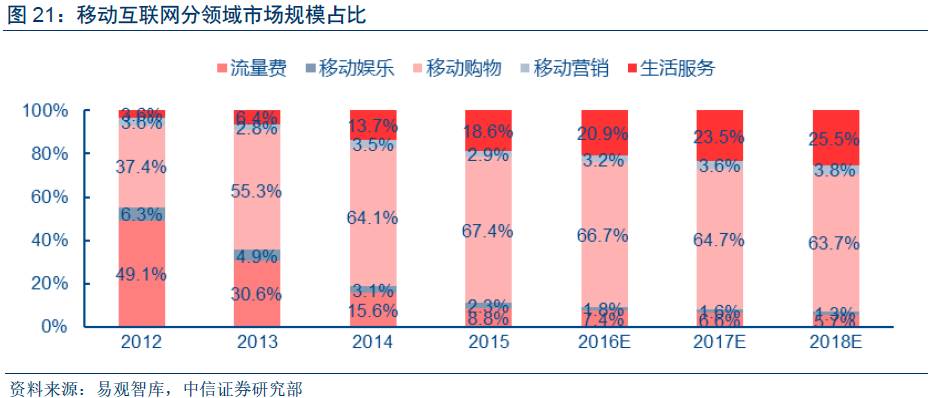

移动互联网市场结构:流量费用趋弱,应用服务走强。在过去5年中,移动互联网的主要收入来源由流量费用转为线上购物、生活服务等多样化的应用及服务。2012年,流量费用占据了移动互联网市场的49.1%;而到2015年,流量费用占比已经仅为8.8%;预计未来几年此比例仍将持续降低,反映出流量红利见顶,流量收费趋弱,只有提供更多样化的应用及服务才可把握市场。相对应的,移动购物的市场规模占比由2012年的37.4%稳步上升至2015年的67.4%,预计未来几年仍将维持在此比例附近;生活服务的市场规模占比由2012年的3.6%快速上升至2015年的18.6%,预计未来几年保持增长,至2018年可达25.5%。

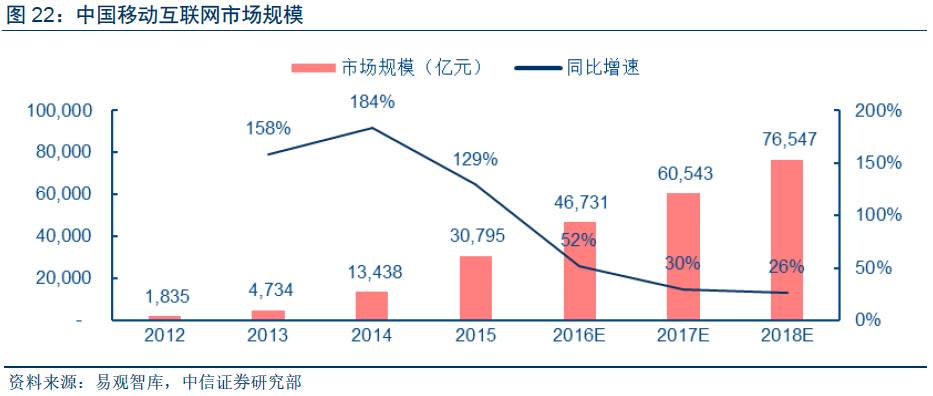

移动互联网发展趋势:流量红利见顶,市场增速将放缓。随着智能手机对功能手机的替代基本完成,智能手机保有量接近11亿部,智能手机出货量增速放缓至单位数,移动互联网市场增速亦随之降低。我国2012-2015年移动互联网市场规模分别为1,835亿元、4,734亿元、13,438亿元、30,795亿元,对应2013-2015年同比增速分别为 158%、184%、129%。预计2016-2018年移动互联网同比增速将回落至52%、30%、26%,对应2018年市场规模76,547亿元。

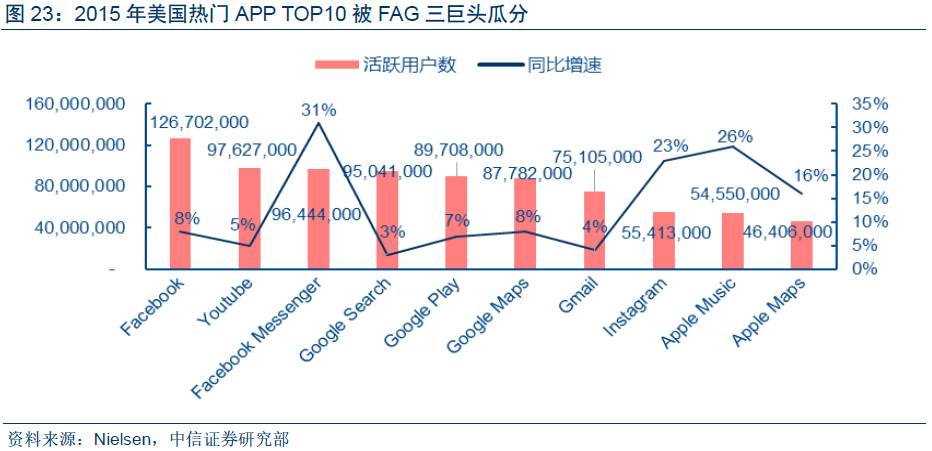

行业整体繁荣的时代已经过去,马太效应渐显;龙头公司掌握客户资源,形成2B/2C垄断。伴随移动互联网增速放缓,行业内竞争愈发激烈。权威市场调查公司Nielsen日前发布了一份美国2015年热门APP的统计报告,数据显示,Facebook、Google、Apple三家瓜分榜单前十。Facebook成为最大赢家,旗下四款APP,Facebook、Facebook Messenger、Youtube、Instagram分列前3及第8;旗舰客户端Facebook以1.3亿活跃用户遥遥领先;聊天客户端FacebookMessenger正向微信学习改造,将提供支付、销售、客服等全方面服务。Google的用户数排名第二,旗下四款APP,GoogleSearch、GooglePlay、Google Maps、Gmail分列第4至第7。Apple用户数排名第三,但用户规模较Facebook及Google已有明显差距,旗下两款APP,Apple Music、AppleMaps,位列第9及第10。

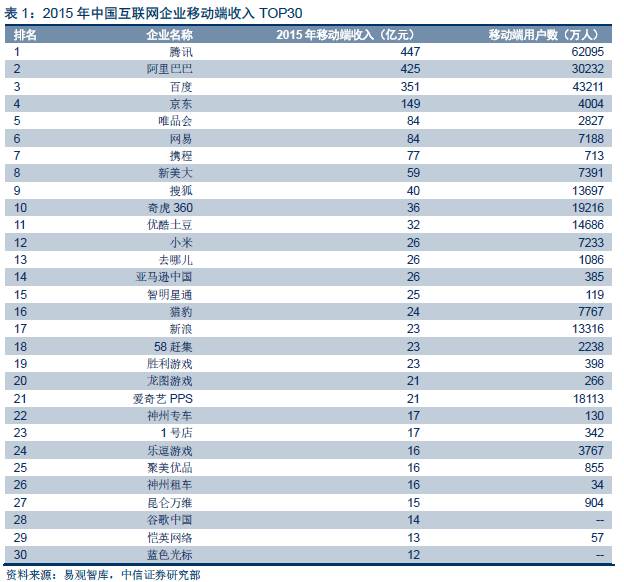

国内BAT掌控市场,收入合计超千亿元。据易观智库统计,2015年中国互联网企业移动端收入排行榜前三为腾讯、阿里巴巴、百度,三者收入分别为447亿元、425亿元、351亿元,合计超过TOP30中其他27家之和。其中腾讯拥有移动端用户6.2亿人,阿里巴巴拥有过3.0亿人,百度拥有4.3亿人,远超其余互联网公司。

阿里、腾讯市值遥遥领先。2016年,阿里巴巴收入943亿元,市值折合12,988亿元;腾讯控股收入1,029亿元,市值折合12,790亿元。阿里、腾讯二者市值在互联网上市公司TOP20中占比高达69%。

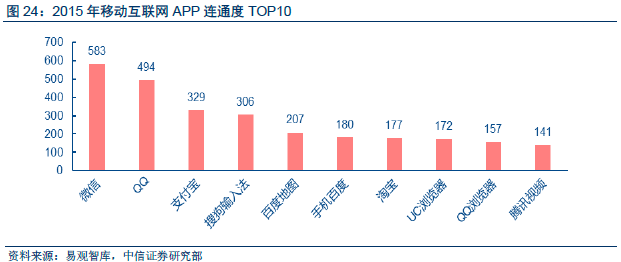

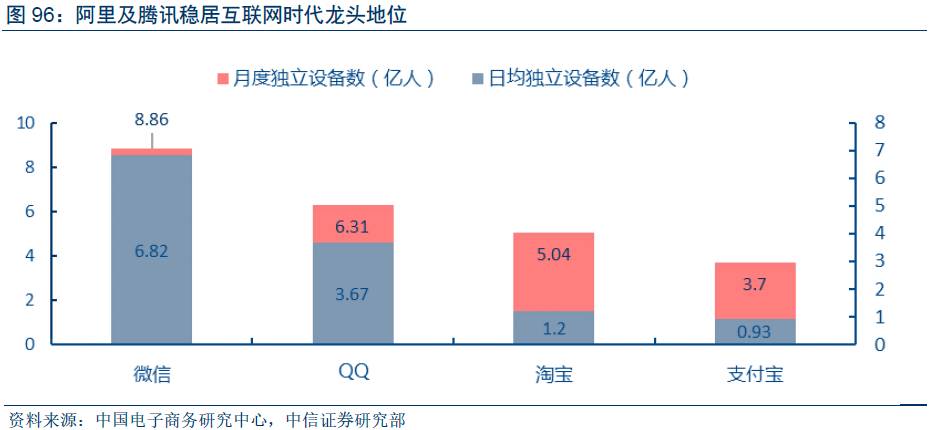

腾讯以社交为核心、阿里以金融为核心,拥有超级社交APP。连通度表示一个APP与其他APP建立联系的能力,连通度越大表明其连通能力越强。腾讯旗下的微信、QQ因其社交属性而具有强粘性的庞大客户群,截至3Q2016,QQ的月活用户(MAU)为8.77亿,微信的MAU为8.46亿,是移动互联网时代宝贵的流量入口。而支付宝掌握了大部分线上交易的支付端,2014-2016年移动端份额分别为82.3%、72.9%和50.4%。

物联网:高速增长,百花齐放

物联网高速增长,2018年将超越手机成为数量最多的互联终端。爱立信预计,2015至2021年,物联网(IoT)将以23%的年复合增长率增长。到2021年,全球预计将有280亿台互联终端,其中大约有160亿台为物联网终端。此外,手机端将维持3%左右的缓慢增速,而PC、固定电话则基本保持不变。

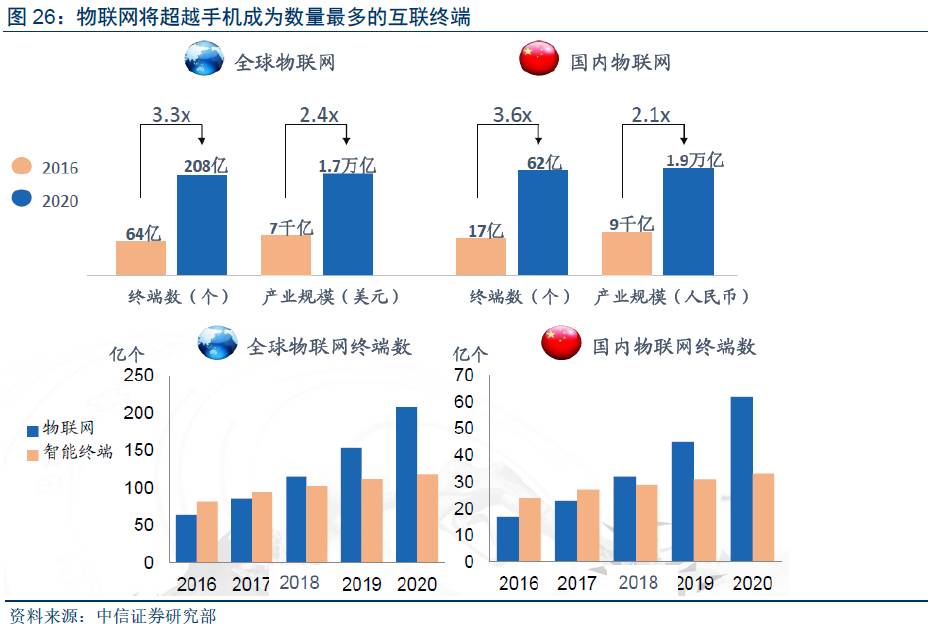

物联网产业规模快速增长,2020年全球市场可达1.7万亿美元。我们预计,2016到2020年间,全球物联网终端数将由64亿增长为208亿,对应市场规模由7千亿美元增长至1.7万亿美元;国内物联网终端数将由17亿增长为9千亿,对应市场规模由62亿元增长至1.9万亿元。物联网将成未来5年增速最高的市场之一。

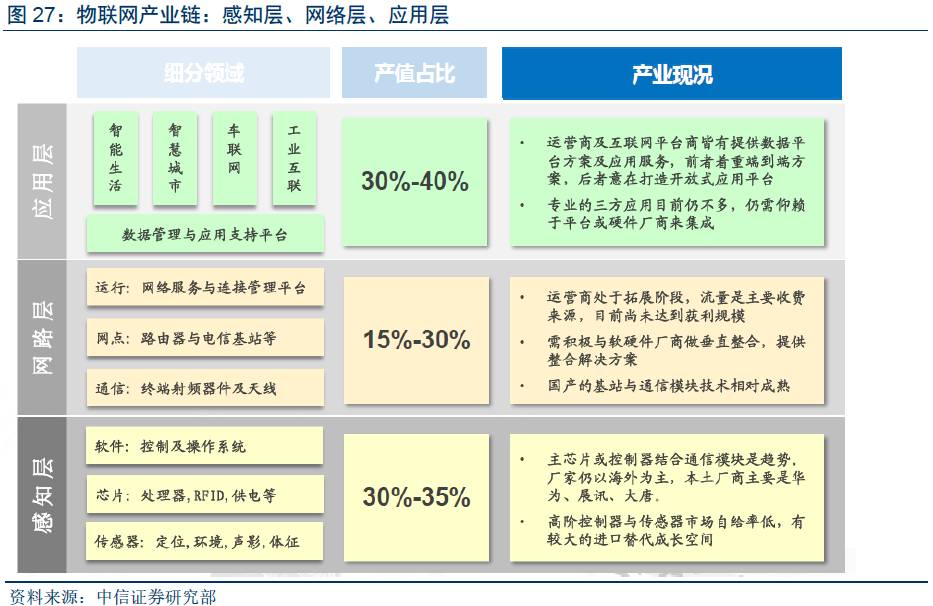

物联网产业链:感知层、网络层、应用层。感知层包括传感器、芯片,以及搭载的控制软件,主芯片或控制器结合通信模块是趋势,仍有较大的进口替代成长空间。网络层包括通信终端、通讯网点、运行服务等,目前运营商仍处于拓展阶段,尚未达到获利规模。应用层以数据管理平台为基础,支持多种场景应用,包括智能生活、智慧城市、车联网、工业互联等,运营商及互联网厂商皆有可能提供数据管理平台,专业的第三方应用目前较少,仍需依赖于平台或硬件厂商来集成。

物联网感知层:MCU控制核心,RFID/MEMS标识传感

感知层用于物品标识和信息的智能采集。包括标识和传感器件,如RFID标签和读写器、各类传感器、摄像头、GPS/北斗、二维码标签和识读器等。在所有的标识和传感器件中,RFID引领了标识器件的发展,传感器中MEMS大有所为。此外,MCU作为控制核心也是物联网智慧终端的必要元素。

MCU(微控制器)芯片是物联网的终端智慧节点,嵌入式应用的核心器件。MCU是各种物联网应用的控制核心,因其高性能、低功耗、可编程、灵活性在消费电子、医疗电子、工业控制、汽车电子和通信等领域广泛应用。工业控制领域(远程数据收集、安全控制、家庭自动化、环境监控)及家庭智能化领域(智能电表、家庭网关产品、智能医疗产品)相关产品的不断普及和发展,都离不开MCU 作为其控制芯片、闪存作为其存储芯片。

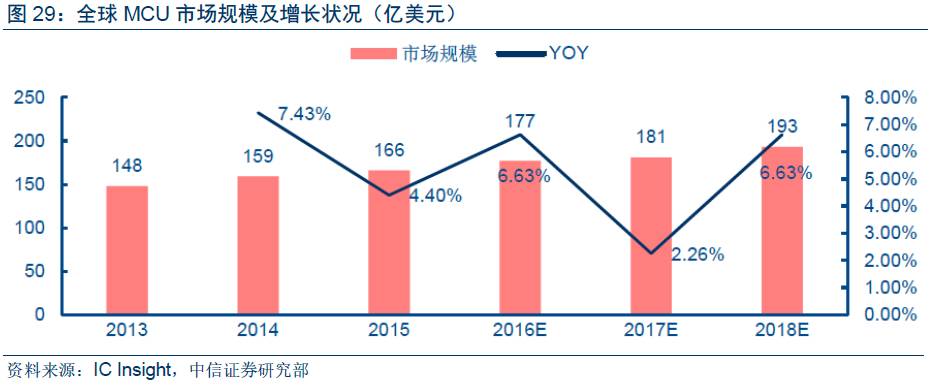

全球近200亿美元市场空间,预计未来三年复合增速5.1%。据IC Insight预计,全球MCU出货量2015年为209亿颗,2019年有望增长至273亿颗,CAGR约7%;销售额方面,全球MCU市场规模2015年达166亿美元,2018年有望增长至193亿美元,CAGR达5.1%。出货量CAGR增速快于销售额CAGR原因是随市场规模扩大、工艺提升导致的成本降低及MCU厂商间竞争,单颗产品价格预计略有下降。

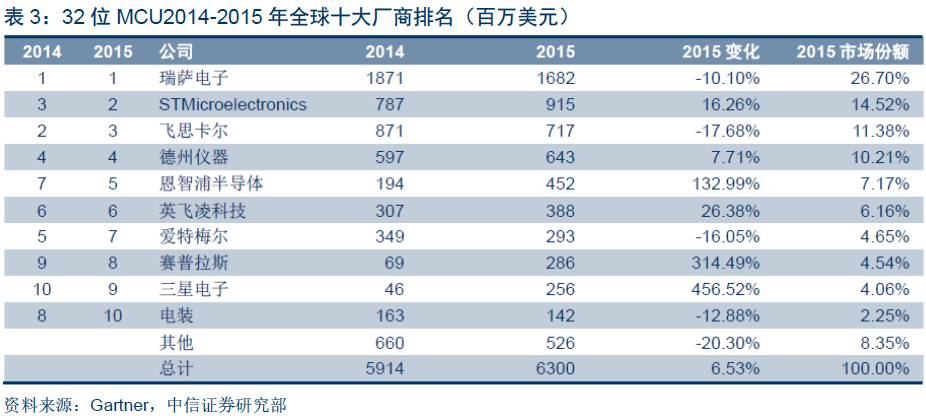

32位MCU市场表现一枝独秀的原因:性价比高,生态丰富。一方面,32位MCU相对于8位和16位芯片成本增加不多,且性能更强大,应用于各种复杂的物联网应用场景。以中国中小型家电为例,绝大多数产品追求一机多能、傻瓜操作、外观时尚,未来向智能化、多样化、安全、节能方向发展趋势十分明显,从而要求单片机具备更高的集成度和更丰富的功能,拉动32位MCU市场发展;另一方面,除单片机龙头瑞萨外,各家32位MCU产品大多数基于ARM的M0~M4系列内核,完备的生态环境、接口资源和庞大的开发者群体也成为其持续做大做强的动力。产业调研显示,基于ARM的32位MCU,未来将大概率更多的取代8位及16位MCU,成为未来3~5年MCU市场的主流。

RFID优势众多,成为物联网标识主流。RFID(Radio FrequencyIdentification)即射频识别技术,是一种无线通信技术,可以通过无线电讯号识别特定目标并读写相关数据,而无需识别系统与特定目标之间建立机械或者光学接触。物联网感知层中用于物品标识的元件种类繁多,包括二维码、条形码、磁卡及RFID等,但是其中的二维码、条形码及磁卡等受外界环境限制较大,或读取量较小,均无法满足物联网市场发展下对于信息读取的要求。而RFID因其读取信息量大,可实现非接触识别及受外界环境影响较小等多方面优势而成为市场主流。

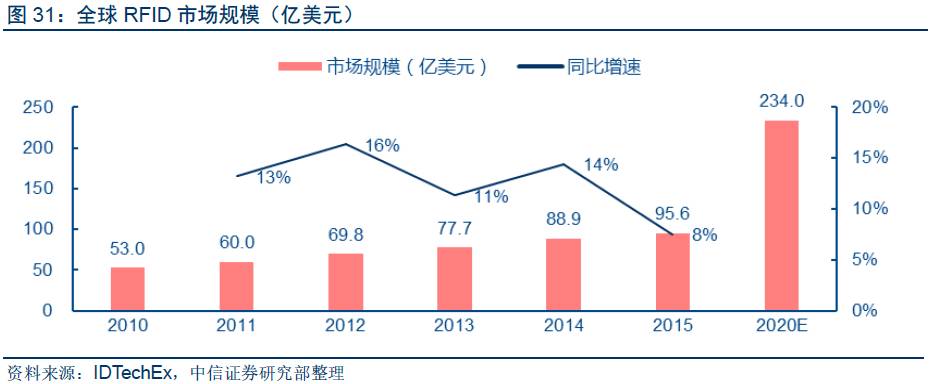

2015年全球RFID市场达百亿美元,步入高速发展通道。2010年以来,由于经济形势的逐渐好转及物联网产业的发展推动,RFID市场逐渐升温,步入高速发展通道,截至2015年RFID全球市场规模为95.6亿美元。据IDTechEx估计,到2020年全球RFID市场规模将会达到234亿美元,年复合增长率约为19.6%。

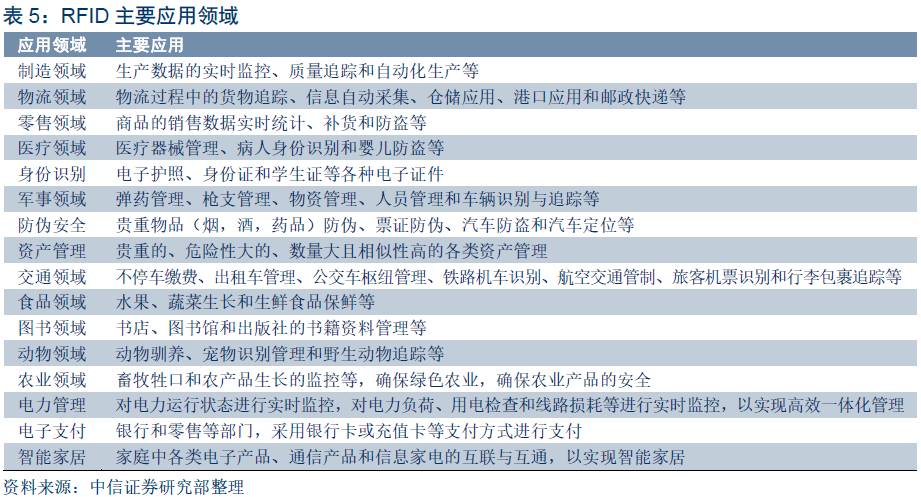

RFID应用场景丰富。RFID的应用领域包括制造、物流、零售、医疗、身份识别等,为智慧城市、智慧医疗、智慧农业、智能安防、智能家居等行业打造基础数据入口。

MEMS传感器具有小型、低功耗特点,成为物联网重要数据入口。MEMS(Micro Electro MechanicalSystems,微机电系统)具有以下特点:1)小型化,MEMS芯片的尺寸已经发展到毫米、微米甚至纳米的量级,各种功能却日益复杂和完善;2)低功耗,一般的MEMS传感器工作电流在毫安级别,先进技术已经可达微安级别;3)集成化,前端传感器、后端执行器都集成在一起,实现多参数检测、处理;4)智能化,系统可实现自诊断、自校准、信号处理、通信等功能。MEMS传感器的小型低功耗特点尤其适合物联网应用,成为关键的数据入口。

2015年全球MEMS市场过百亿美元,预计未来数年内保持高速增长,至2020年可望突破200亿美元大关。Yole Development数据显示,2015年全球MEMS市场总体规模约为120亿美元,2020年预计可超200亿美元,年复合增长率为10.8%。

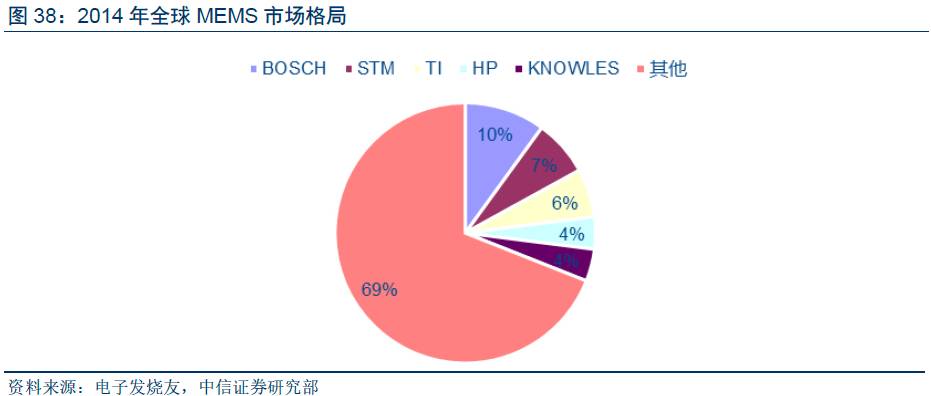

MEMS传感器市场格局较为分散。2014年MEMS市场前5大竞争者分别为Bosch、STM、TI、HP以及Knowles,其中Bosch年销售额达12亿美元,位于销量额榜首,且增长态势良好,同比增加20%。其余4家分别贡献销售额8.1亿美元、7.8亿美元、5.4亿美元以及4.6亿美元,排名前5的公司合计占MEMS市场的31%。此外,排名前十的公司还有Avago、Denso、Panasonic、Qorvo、Invensense等,排名前10的公司合计占MEMS市场的46%。

物联网网络层:5G标准快速推进,NB-IoT拔得头筹

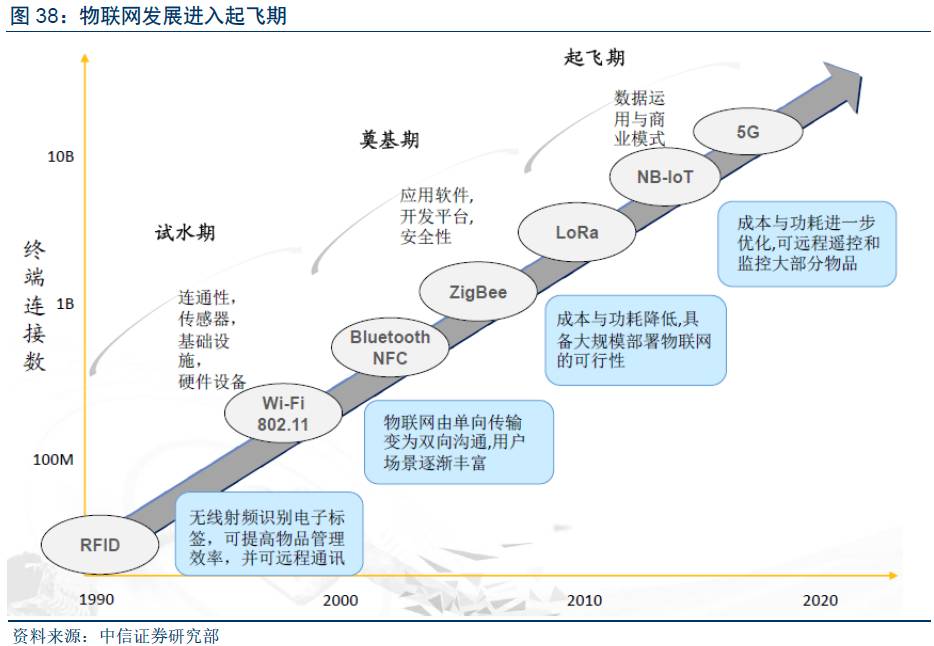

通信协议进化加速物联网普及。无线通信协议经历了RFID、Wi-Fi、蓝牙、ZigBee、LoRa的发展,NB-IoT、5G时代即将强势来袭。NB-IoT主要解决广覆盖、低终端耗电、低终端成本的问题,NB-IoT系统带宽为180kbps,支持三种模式:独立部署、LTE保护带部署,LTE带内部署场景。5G移动通信的技术研究和标准化提上议程,将有全新的空中接口和网络架构;同时LTE-APro (4.5G)持续演进,包含面向低功率、广覆盖(LPWA)与车联网的解决方案。进化的通信协议带来了更广的覆盖面积、更快的传输速度、更低的终端功耗、海量的连接节点,这些都加速了物联网的发展与普及。

5G通信标准快速推进,通信速率大幅提升。2016年11月18日,在美国内华达州的国际移动通信标准化组织3GPP RAN1 #87次会议上,经过与会公司代表多轮技术讨论,3GPP最终确定了5G eMBB(增强移动宽带)场景的信道编码技术方案,其中华为主推的PolarCode码作为控制信道的编码方案,高通主推的LDPC码作为数据信道的编码方案。预计我国的5G基础研发试验将在2016年-2018年进行,2020年将启动5G商用,届时数据传输速率可达10~50Gbps,时间延迟仅1ms,可支持500km/h的终端移动速度。

移动通信运营商已经展开NB-IoT部署。相较于私人部署的DSRC,LoRa,SigFox等通信协议,运营商的NB-IoT在成本及跨网兼容性具有先天优势,让物联网更容易普及。2017年,预计全球将有20个运营商启用NB-IoT网络,另有24个运营商计划部署;国内的中移动与电信皆已进行网络现场试验,并即将展开商用。

物联网应用层:巨头抢滩CMP,应用落地AEP

物联网应用层包括两大平台:数据管理平台CMP和应用支持平台AEP。其中CMP(ConnectionManagement Platform)主要负责设备连接管理、注册鉴权等,使得上层应用无须关心终端设备具体的物理连接和数据传输问题;AEP(Application Enablement Platform)主要负责数据结构化存储、分析等,向应用层开放接口,满足行业应用的快速开发需求。

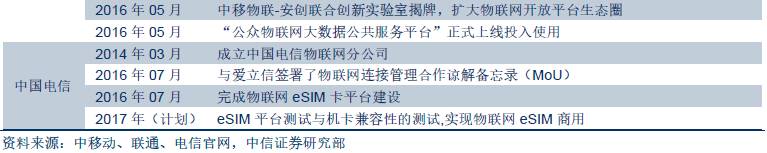

运营商及互联网平台商布局CMP,具备网络连接优势。目前全球三大CMP平台供应商分别为思科、爱立信和沃达丰。国内三大运营商亦参与物联网平台建设,其中联通与思科旗下的Jasper公司达成战略合作,移动成立国内第一家专业化经营物联网的公司——中移物联网有限公司,电信与爱立信签署了物联网连接管理合作谅解备忘录,寻求技术合作。

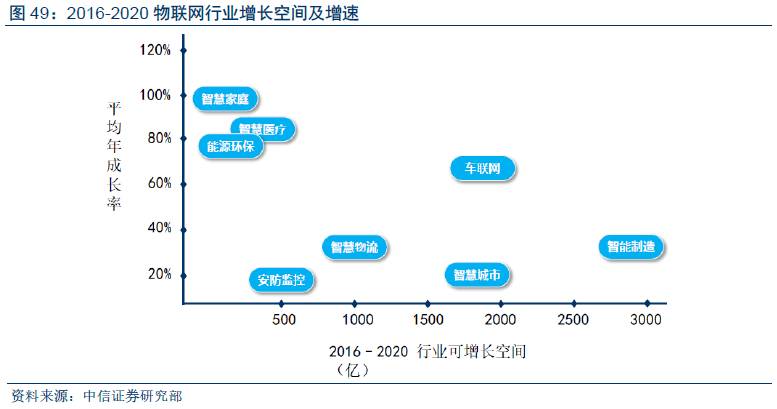

国内AEP平台已经开始商用,覆盖领域逐渐普及,渗透率及种类仍待提升。国内已经商用的物联网场景包括交通运输、能源、金融服务、环境保护、安防、工业制造、公共事业、医疗卫生、建筑家具、现代农业中。各领域中,成长空间与增速主要呈现反比趋势。个人及家庭消费整体规模较小,但有较高增速;工业及城市物联网规模大但增速低。车联网同时具有成长性及规模性。

数据存储和云服务:从“存储介质”、“数据中心”到“云”

存储介质:DRAM和NAND Flash为主要增长点

存储器分为内部存储和外部存储:

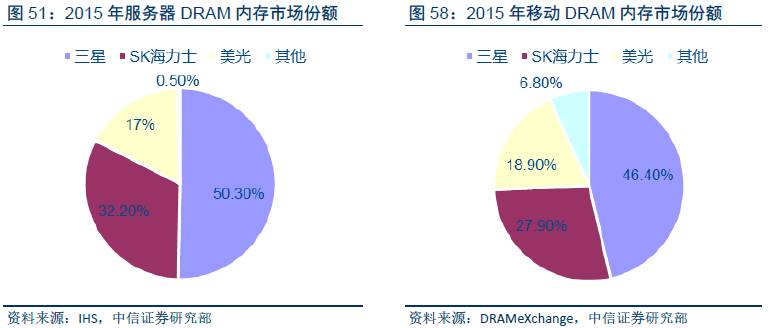

DRAM是存储器市场增长的主力军,三星、SK海力士保持领先。DRAM是2013与2014年存储器市场增长的主力军,但2015年DRAM销售额下降3%,2016年下跌10%,这导致全球存储器市场连续两年下跌。预计2017年DRAM价格将大幅上涨,从而带动DRAM市场增长11%。2015第四季度,全球DRAM总产值为102.7亿美元,在存储器市场中占比超过50%。从营业收入来看,三星、SK海力士、美光三强占据超过90%的市场份额。三星和SK海力士在市场份额与技术上的优势持续扩大;美光的市场份额则持续衰退,或将面临成本保卫战。

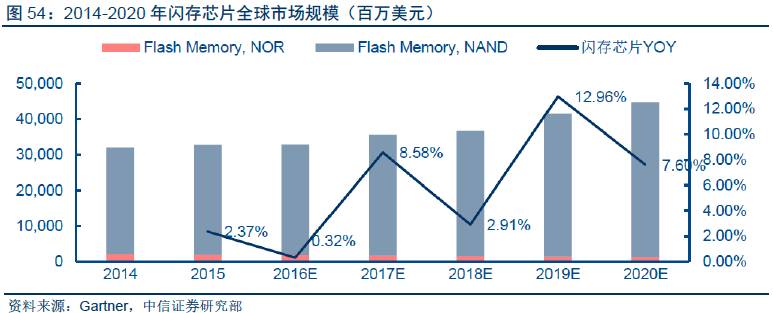

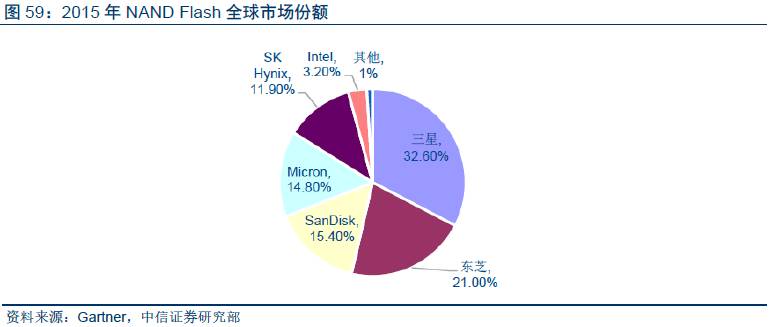

全球闪存市场空间广阔,NAND为主流,占据主要市场空间。2015年,全球闪存芯片整体产业规模约为327亿美元。其中,NAND Flash整体产业规模为308亿美元,NOR Flash整体产业规模为19亿美元,NAND占据94.2%的份额。根据Garter的预测,到2020年整体市场规模将达到446亿美元,其中NAND433亿美元,NOR 13亿美元,NAND占据97.1%,为未来主流需求,市场空间广阔。

寡头垄断仍将持续,NAND Flash厂商集中度高。目前NAND闪存领域主流市场已发展到10nm以下技术制程、3D封装等先进工艺领域,技术壁垒高、资本投入大,属于典型的寡头垄断市场。三星、东芝、海力士、美光四家公司占据全球80%市场份额,中国的NANDFlash、DRAM厂商全球市场占有率极低,如果没有国外技术来源,追赶主流工艺将非常困难。与NORFlash不同,NAND Flash在产业链一体化领域集中度更高,形成IDM(设计+代工)模式厂商一家独大的局面。三星、东芝、海力士和美光四家公司,占据了绝大部分的市场份额。

数据中心:建设步伐加快,芯片/运营值得关注

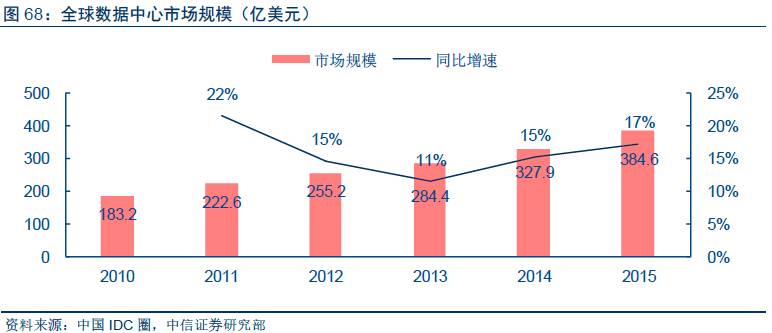

全球数据中心市场规模持续增长。技术创新驱动的智能终端、VR、人工智能、可穿戴设备、物联网以及基因测序等领域快速发展,带动数据存储规模、计算能力以及网络流量的大幅增加;再者,云计算技术的应用将单位机柜收入提升了五倍以上,毛利率水平大幅提高,极大调动了传统IDC服务商以及市场新进入者的热情,全球尤其是亚太地区云计算拉动的新一代基础设施建设进入加速期。2015年全球IDC需求热度不减,整体市场规模达到384.6亿美元,增速为17.3%,相比2014年增速有所提升。

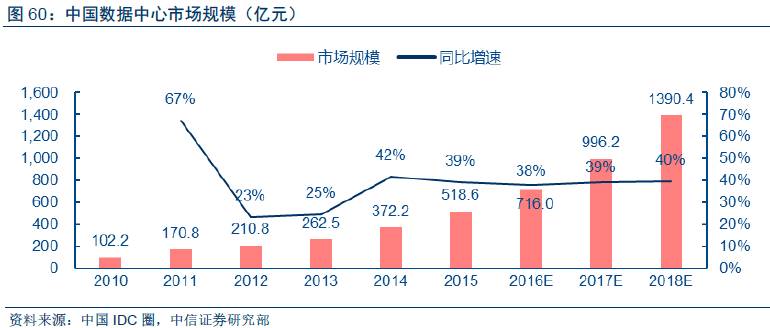

我国数据中心市场保持高速增长,预计2018年接近1400亿元。据中国IDC圈统计,2015年中国IDC市场延续了高速增长态势,市场总规模达到518.6亿元人民币,同比增长39.3%;未来三年整体IDC市场增速将保持在35%以上,到2018年,中国IDC市场规模将接近1400亿元。

受益于GPU及Tesla系列芯片,英伟达数据中心营业收入超预期高增长。由于GPU是目前AI数据中心里最高效的运算单元,加上具有被称为“装在盒子里的数据中心”之称的DGX-1加持,此块业务是市场上对英伟达期望最高的部分。根据2016Q4财报,数据中心业务当季营收2.96亿美元(+205%),占总营收14%,超越市场预期的2.4亿美元。英伟达的Tesla P100及K80GPU,目前是谷歌等数据中心与科研单位的重点计算芯片;随着人工智能与深度学习成为趋势,数据中心业务将会采取更高效的芯片,英伟达是目前最大的受惠者。

IDC运营方式变迁:1)自建,很多政府部门、大型企业都拥有自己的数据中心,专为单个企业或部门提供服务,封闭性强,安全度高,受攻击的可能性极低,适用于军事、金融、互联网等行业,但是这种数据中心投入较大,建设成本高,建设周期长,缺乏市场竞争优势;2)租用,随着互联网的飞速发展,自建数据中心已经难以满足使用需求,大部分企业如百度、搜狐、新浪等都直接租用运营商的数据中心,运营商提供场地、机柜、网络带宽和供电,企业直接将设备放入运营商网络中即可,一般只要一周就可以建设完成并投入使用;3)托管,受益于云计算的发展,中小企业可以直接租用大型数据中心的服务,而无需关心场地、服务器等,比如一个小型企业可以直接向阿里云租用100GT的硬盘、200G的内存、10G的带宽,托管将成为未来最主要的数据中心运营方式。

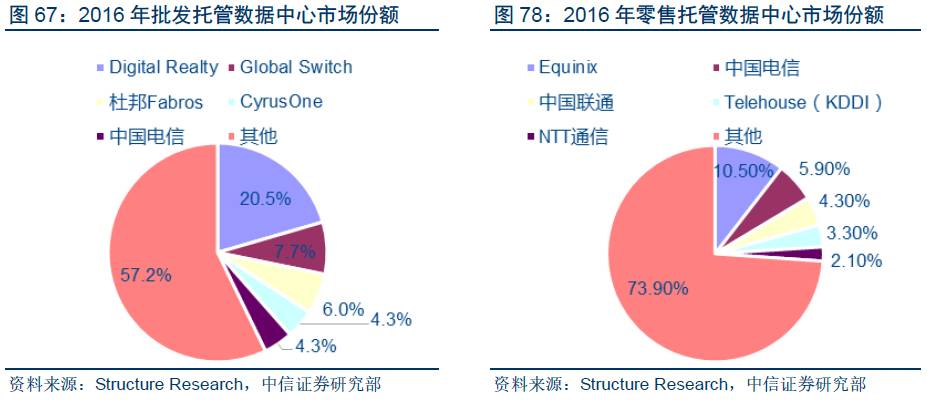

全球托管数据中心市场进入整合期。根据调研机构StructureResearch的报告,总部位于美国旧金山的DigitalRealty是全球批发托管数据中心市场份额最大的供应商,大约等于其他五大供应商的市场份额的总和;而零售托管数据中心市场最大的厂商Equinix公司的市场份额几乎是该领域第二大供应商中国电信的两倍。实践表明托管数据中心服务的业务规模越大越好。在零售和批发数据中心市场中,规模最大的公司已经通过收购大量的竞争对手进一步巩固了他们的统治地位,如DigitalRealty收购了排名前20的Telx,Equinix收购了排名第10的TelecityGroup。

云存储:全球AWS领跑,国内阿里云独大

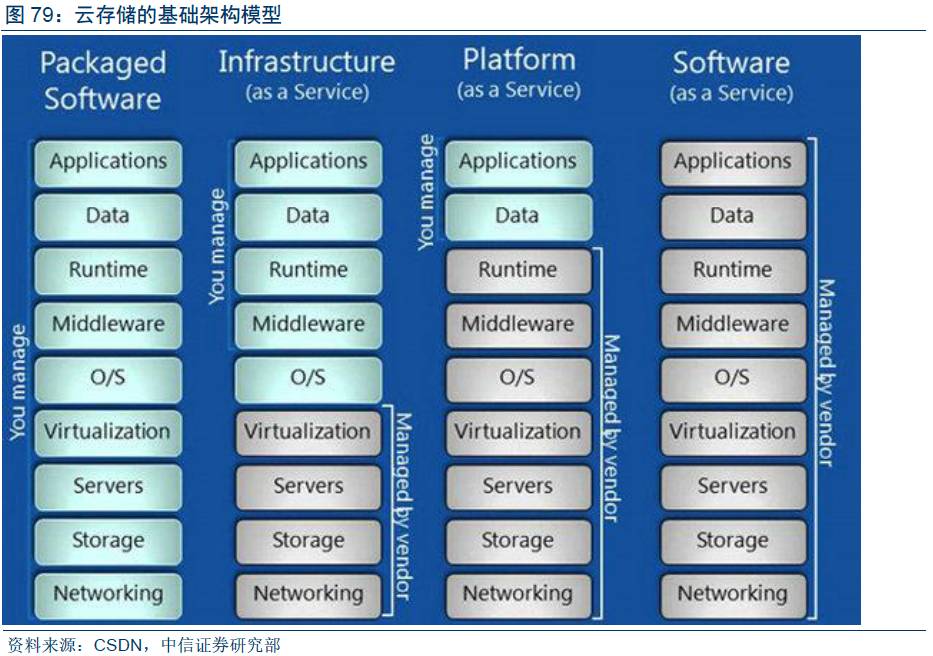

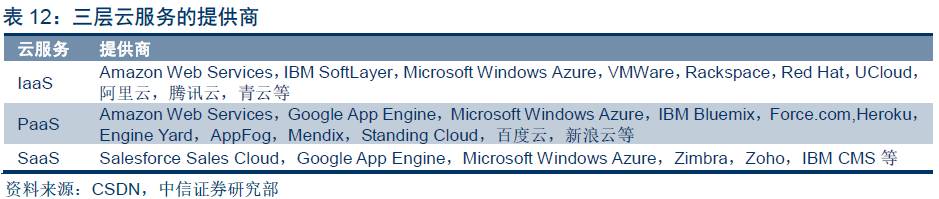

云存储是使用互联网来接入存储,或运行在远程服务器端的应用、数据、服务等。云存储分为三层:1)IaaS(Infrastructure-as-a-Service,基础设施即服务),为中间层或者用户提供其所需的计算和存储等资源,并通过虚拟化等技术奖资源池化,以实现资源的按需分配和快速部署;2)PaaS(Platform-as-a-Service,平台即服务),在基础设施层所提供资源的基础上为用户提供服务,包括了访问控制、资源管理、数据库和中间件等集群,同时可通过集成API为客户提供定制开发接口;3)SaaS(Software-as-a-Service,软件即服务),以友好的用户界面为用户提供所需的各项应用软件和服务,应用层直接面向客户需求,向企业客户提供CRM、ERP、OA等企业应用。

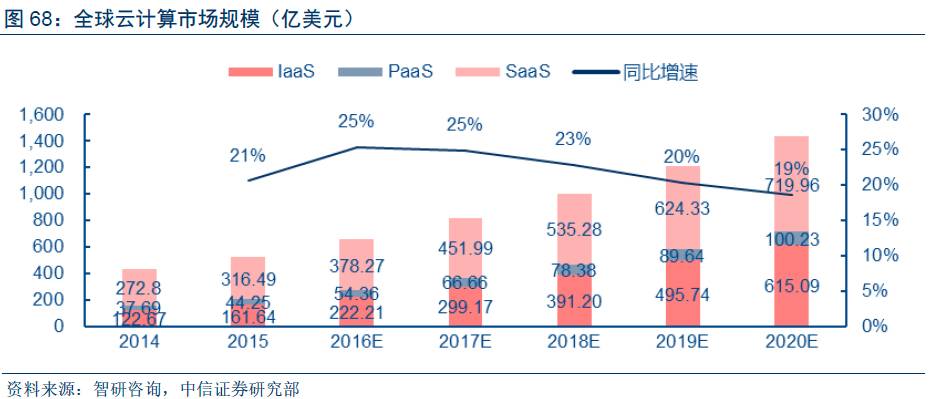

全球云计算市场稳步增长,SaaS占比最高。据《2017-2022年中国云计算产业市场运营态势及发展前景预测报告》(智研咨询),2015年全球云计算市场为522亿美元,预计未来五年全球云计算市场将维持20%左右的同比增速,2020年可达1435亿美元。其中,SaaS市场占比由2015年60.5%略降至2020年50.2%,IaaS占比由2015年30.9%上升至42.9%,而PaaS市场占比基本不变,维持在7%左右。

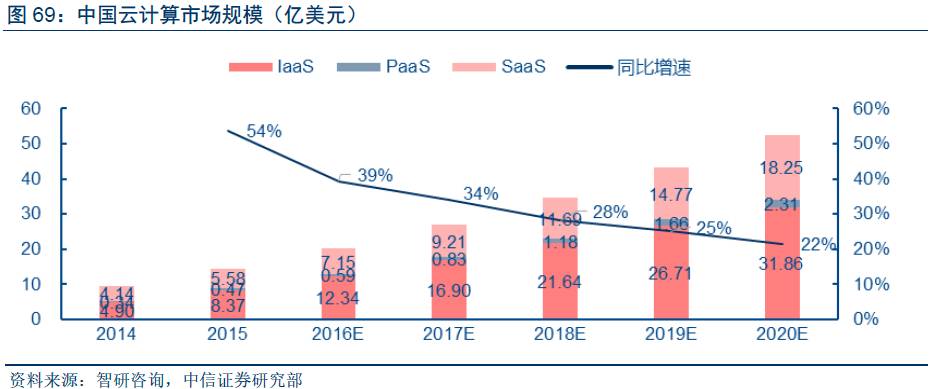

中国云计算市场全球占比缓慢提升,IaaS占比最高。2015年,我国云计算市场为14.4亿美元,预计2020年可达52.4亿美元,CAGR 29%。其中,IaaS占比由2015年58.0%略升至60.8%,SaaS市场占比由2015年38.7%略降至2020年34.8%,而PaaS市场占比基本不变,维持在4%左右。考虑中国云计算市场在全球的占比,2015年为2.8%,未来几年将缓慢提升,2020年占比预计为3.7%,仍有较大增长空间。

云服务提供商:科技巨头占据多数。亚马逊的AmazonWeb Services(AWS)可提供IaaS和PaaS层级的云服务;谷歌的Google App Engine(GAE)跨越PaaS和SaaS层;微软的Windows Azure可提供IaaS、PaaS、SaaS三层服务;IBM则针对三层分别推出了不同的服务,IaaS层的SoftLayer、PaaS层的Bluemix,以及SaaS的CMS。国内的阿里云、腾讯云、青云、UCloud定位于IaaS层;百度云、新浪云定位于PaaS。

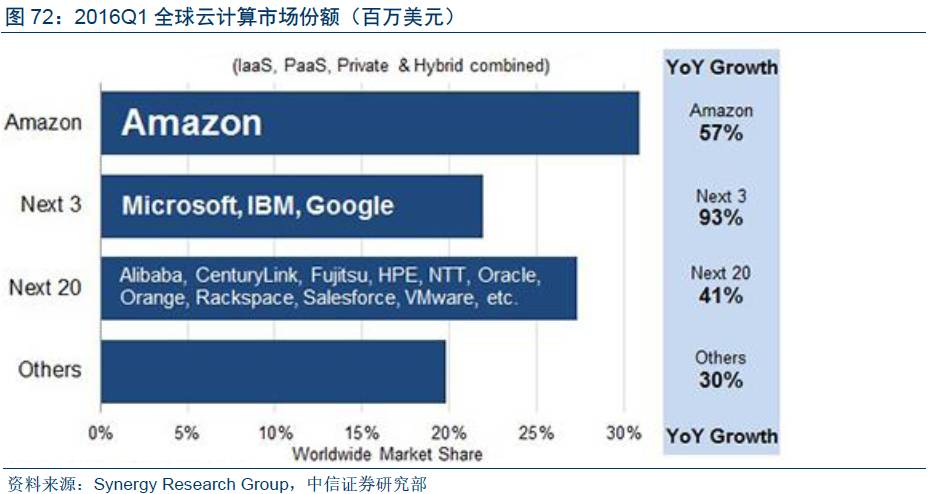

全球云计算市场份额:Amazon一家独大,超过Microsoft、IBM、Google三巨头之和。Synergy Research Group 2016Q1数据显示,Amazon Web Services(AWS)仍然主宰云服务市场,占全球云市场的31%。Microsoft、IBM和Google占22%的市场份额。第5到第24位的云服务提供商共占27%的市场份额,包括阿里巴巴、CenturyLink、富士通等。就同比增速来看,Amazon为57%,Microsoft和Google增幅均超过了100%。

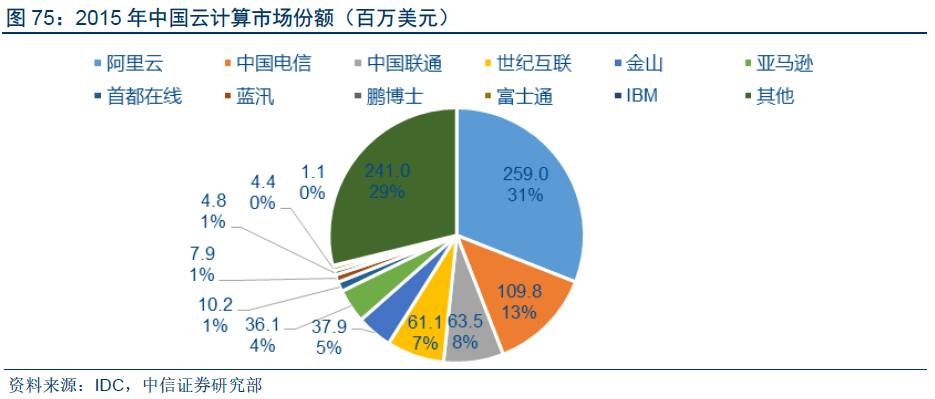

中国云计算市场份额:阿里云独占鳌头,国外巨头开始发力。据IDC研究报告,2015年阿里云营业收入259百万美元,在国内占据31%市场份额;随后电信13%、联通8%、世纪互联(微软云授权)7%。国外巨头纷纷加快在中国云计算市场的布局:全球云计算龙头亚马逊AWS同光环新网合作正式落地中国;微软Azure与世纪互联强强联手,在中国的企业客户已经超过7万家;IBM亦同世纪互联合作将自己的广受赞誉的BluemixPaaS平台落地中国。此外,2016年9月,Oracle与腾讯签署了正式合作协议,Oracle Cloud正式落地中国。

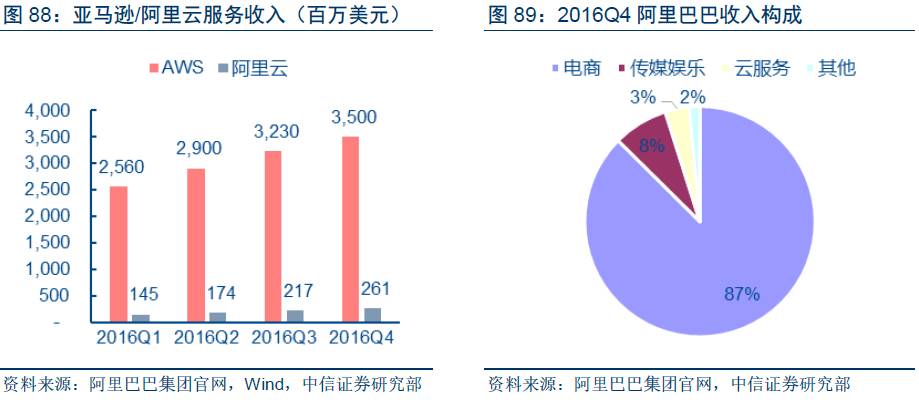

阿里云:收入、用户数持续增长,但较AWS仍有较大差距。据阿里巴巴财报,其云服务收入持续增长,由2015Q4的8亿元人民币增长至2016Q4的18亿元。2016Q4,付费用户已达76.5万人,云服务收入在总收入中的占比为3%。就云服务收入来看,阿里云仍不足AWS的十分之一,发展空间尚广。

语音识别:应用加速落地,龙头具有先发优势

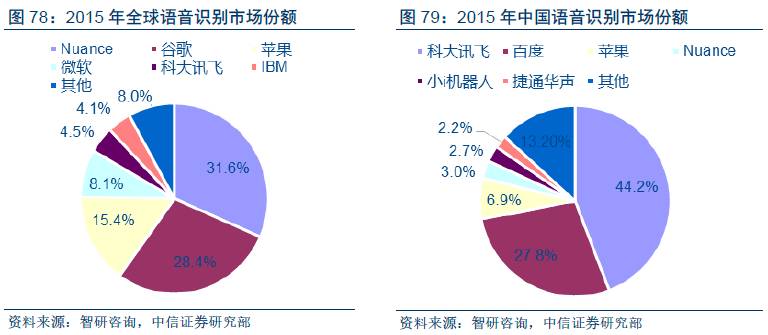

国内外语音识别霸主产生:全球Nuance、谷歌、苹果占据75%,国内科大讯飞、百度语音占据72%。据统计,2015年Nuance市场份额为31.6%,随后为谷歌28.4%、苹果15.4%、微软8.1%、科大讯飞4.5%、IBM4.1%;在国内市场,科大讯飞占据绝对优势,市场份额44.2%,百度语音紧随其后占据27.8%,此外还有苹果、Nuance、小i机器人、捷通华声等。

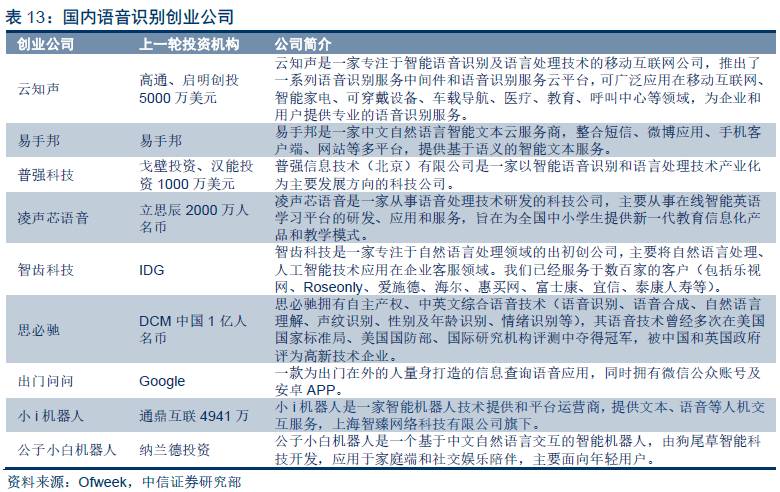

国内语音识别创业公司涌现。近年来,国内出现一批语音识别初创公司,包括平台类公司云知声、易手邦、普强科技、凌声芯语音、智齿科技、思必驰等,应用类公司出门问问等,智能机器人类公司小i机器人、公子小白机器人等。

图像识别:应用加速落地,龙头具有先发优势

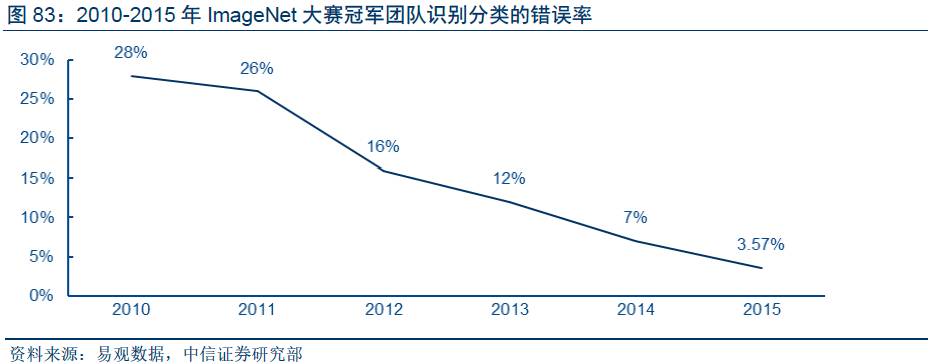

受益于深度学习,图像识别准确率已超过人眼。ImageNet是国际主流的计算机视觉比赛项目,由斯坦福大学视觉实验室主办,在1千多万张图片中有共计2万多个标签类别。2010年,国际图像识别大赛冠军在识别分类中的错误率为28%;随后在2011年略降至26%。2012年,深度学习的应用起到至关重要的作用,错误率降低为16%。随后数年,错误率不断降低,直到2015年已经超过人眼,错误率仅为3.57%。

国外巨头:自研、收购双管齐下,视觉技术应用于自身产品升级。国外巨头均在图像识别领域有所布局,利用视觉技术升级自身产品,持续提升影响力。

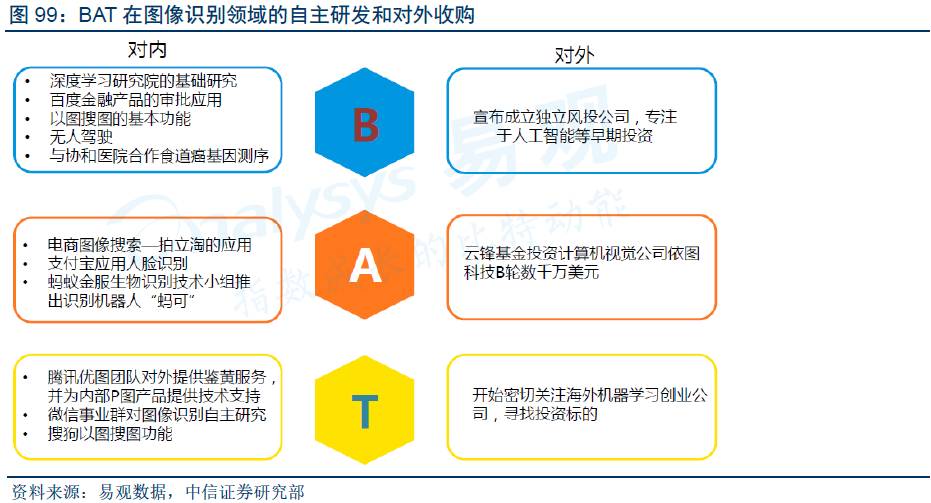

国内巨头:百度相对激进,阿里、腾讯基于自身产品进行功能试水。百度内部成立了深度学习基础研究院,已经推出了以图搜图的基本功能,还将图片识别用于无人驾驶、智能医疗等前沿领域。阿里将图像识别用于提升自身产品,包括拍立淘、支付宝人脸识别、蚂蚁金服生物识别等,并对外投资了计算机视觉创业公司依图科技。腾讯的优图团队对外提供鉴黄服务,并为内部P图产品提供技术支持,还推出了搜狗以图搜图功能。

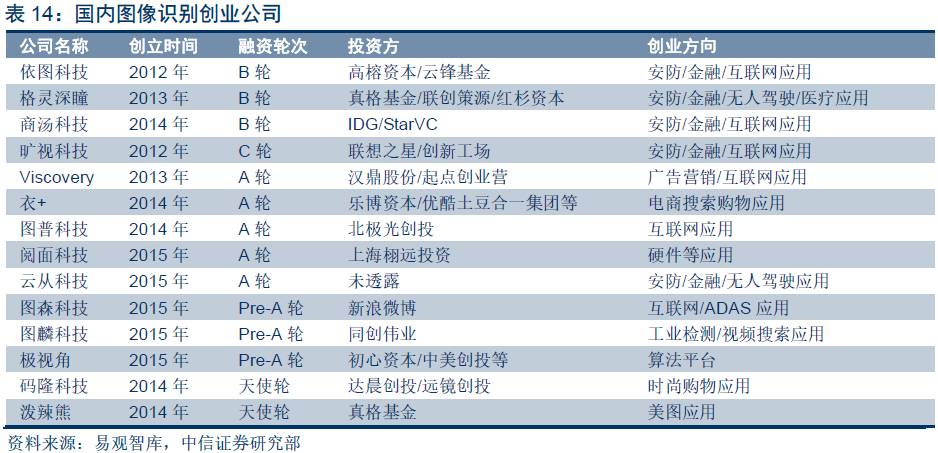

国内图像识别创业热度高涨,仍处于市场早期探索阶段。截至2016年第三季度,国内图像识别创业公司包括意图科技、格灵深瞳、商汤科技、旷视科技等。创业方向多集中于安防、金融、互联网、无人驾驶等。

大数据:市场规模可观,新兴企业崛起

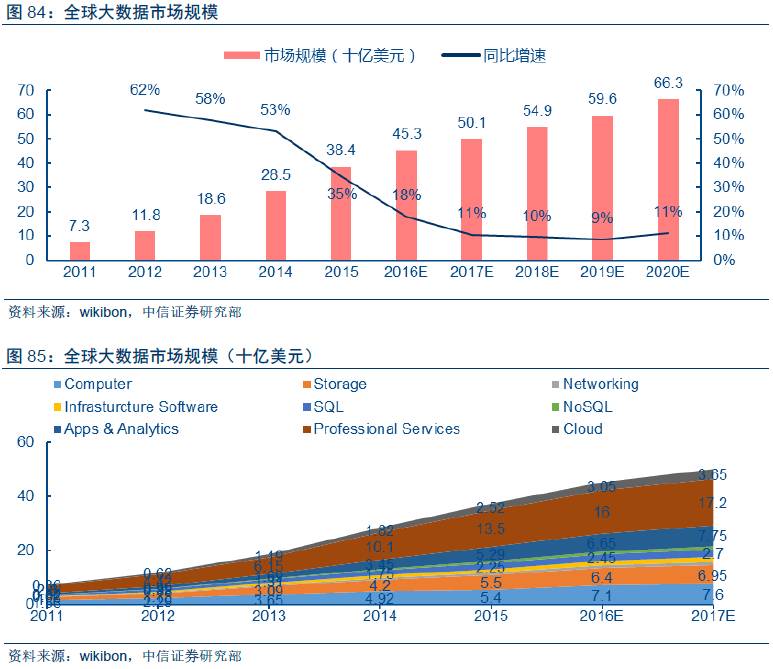

在大数据产业链中,综合数据服务的市场规模最大。全球大数据产业Wikibon数据显示,大数据逐渐成为全球IT支出新的增长点,2015年全球大数据市场规模达到384亿美元,同比增长34.7%,预计到2017年市场收入将超过500亿美元。在细分市场中,专业数据服务占比最高,可达35%左右,对应2015年市场规模135亿美元,预计2017年市场规模172亿美元。

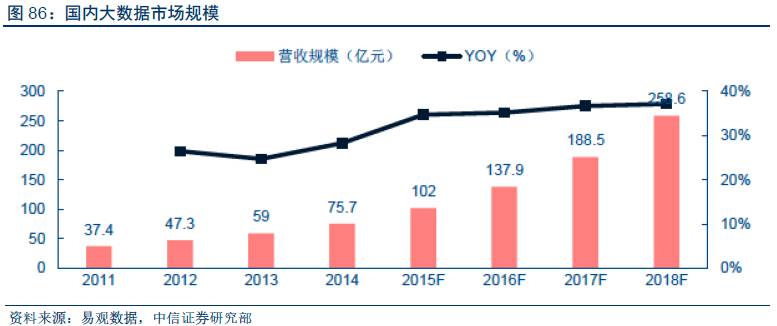

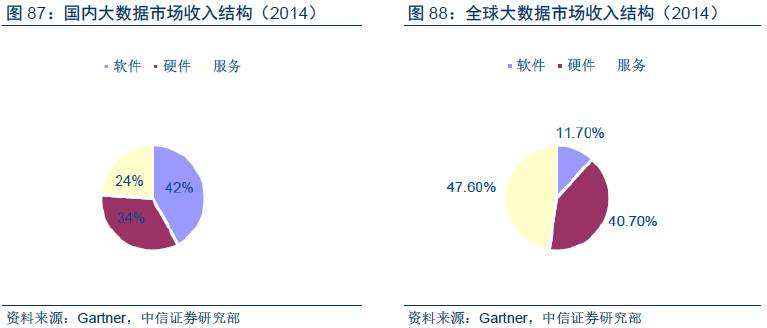

国内大数据产业:整体快速发展,但仍处于初级阶段。市场整体规模上看,根据易观数据统计,2015年国内大数据市场预计实现收入102亿元,较2014年增长35%左右,并有望在2018年突破200亿元,达到258.6亿元。市场的细分结构上看,相较于全球市场数据分析服务占主要份额(47.6%),国内市场数据分析服务在整体收入中占比仍处于较低水平,主要企业仍停留在前期的基础软硬件设施投入和部署阶段。因此,总体来说,我们判断国内大数据市场已经进入快速增长通道,但仍处于增长的早期阶段,特别是产业链结构稍落后于全球市场的发展步伐。如果简单类比国内软件服务市场/全球市场的比重(20%),参考目前全球大数据市场400亿美元的规模,我们估算国内大数据市场中短期合理空间应在500亿元左右,存在广阔的发展空间。

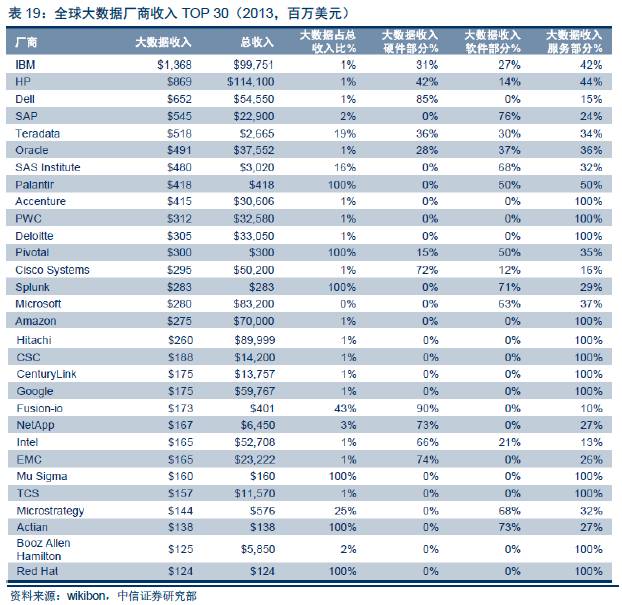

综合数据服务参与企业:新兴大数据公司表现活跃。Wikibon统计了2013年全球大数据领域收入排名TOP30的公司,我们尝试对该30家公司进行归类分析:1)传统IT企业,以IBM、HP、Dell、Oracle等企业为代表,该类企业具有完整的软、硬件产品线,并通过既有产品线、hadoop等开源计算框架的融合,迅速构建出综合性大数据解决方案;2)传统互联网企业,以Google、Amazon为代表,本身具有雄厚的技术和资金支持,且数据源丰富,自身业务对大数据具有较强的需求;3)传统咨询公司,以埃森哲、BCG等传统咨询公司为代表,作为咨询业务的延伸,依赖于对行业的理解,面向企业输出大数据实施方案以及承担相应的数据分析职能等;4)新兴大数据企业,以Palantir、Splunk等为代表,依赖于融合的计算框架和强大的技术实力,并叠加对特定行业的深入理解,提供相应的数据分析服务,典型的技术、行业认知驱动。

人工智能成为两会热词。国务院总理李克强在政府工作报告中首次提及人工智能,释放出要发展人工智能的强烈信号。科技部部长万钢也于近日表示,中国人工智能创新发展规划即将于两会结束后出台。百度李彦宏、腾讯马化腾、小米雷军、科大讯飞刘庆峰、吉利李书福等人的两会提案中均建议大力推进人工智能发展。结合往年两会热点经验,我们预计人工智能将成为贯穿全年的投资主题。

我们认为金融科技和无人驾驶将率先落地,主要原因包括:1)数据驱动,这一轮人工智能是数据智能,受益于大数据、深度学习和神经网络的驱动,Fintech和无人驾驶产业具有最为丰富的数据来源、最为实时的数据更新,必将率先受益;2)产业体量,相比于电子商务、智能硬件、文化娱乐等产业,金融和汽车产业可提供更大的体量和盈利能力,因而更受资本青睐。

金融科技(FinTech):AI注入活力,引领行业发展新方向

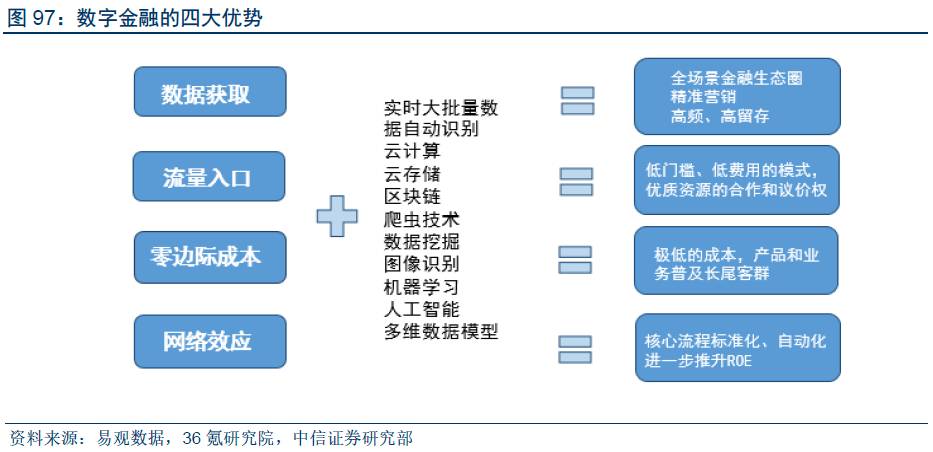

数据金融:金融的本质是数据,以及基于数据的建模和风险定价。互联网公司及科技公司拥有海量用户数据,有机会借由数据挖掘和建模,成为传统金融公司之外的数据金融新贵。全球互联网上市公司总市值约2万亿美金,而金融市场规模则在300万亿量级。

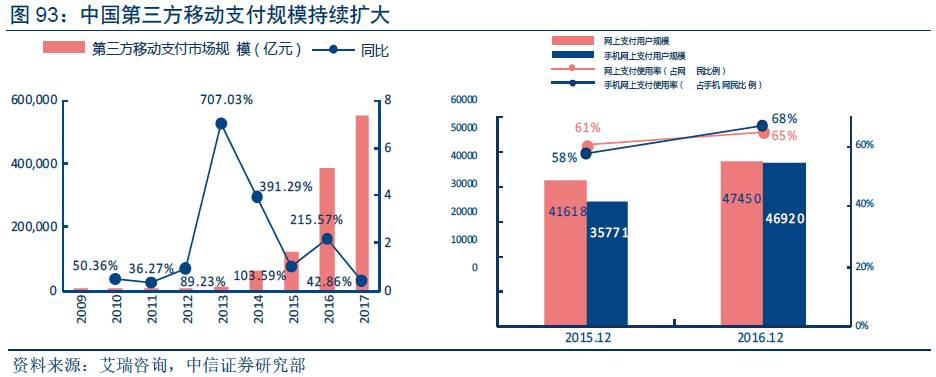

互联网巨头拥有极大的数据先发优势。虽然中国的央行征信及传统金融业务数据不对互联网公司开放,但丰富的社交、线上消费及转账行为数据能够在风控和征信中发挥巨大作用。随着中国移动互联和移动支付渗透率的不断提高,网民在互联网上留下的数据踪迹成指数级增长,这些数据不仅包括了基本的实名制用户信息,更重要的是体现了用户的消费历史、社交行为、生活开支甚至是理财偏好。在数据金融的竞争格局下,互联网巨头将首先受益数据优势带来的用户价值增长。

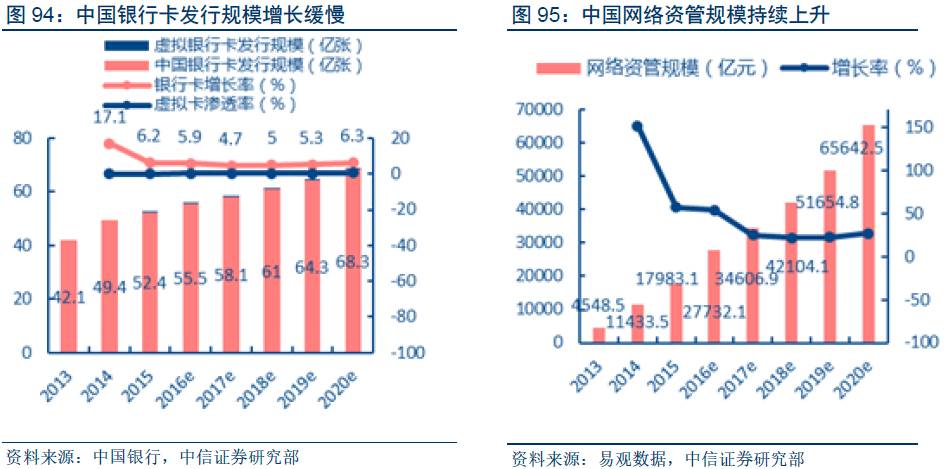

与之相对地,银行卡和传统金融网点的重要性被不断削弱。银行卡是我国传统金融机构触及客户的主要产品,然而随着电子支付的爆发,银行卡的吸引力不断减弱,手机号实名制和生物身份验证为互联网金融提供了与传统银行卡相同等级的安全保障,网络资管规模将在未来一段时间内保持高速增长。目前全球27家估值不低于10亿美元的金融科技独角兽中,中国企业占据了8家,融资额达94亿美元。我们认为,中国互联网金融服务市场规模巨大,增速较高,有望成为互联网公司的下一金矿,在数十亿市场空间里,数字金融巨头已经出现雏形。

阿里、腾讯等互联网头部公司具有了稳定的市场地位和可观的市值规模。对互联网龙头公司来说,线下商业模式向线上搬迁所带来的红利在逐渐消退,未来的增长是决定公司战略的重要因素。

对于互联网和科技巨头而言,金融市场显然是具备足够体量和盈利能力的潜在市场,基于个人客户和小商户的数据挖掘和逐渐积累沉淀的风险定价能力有希望成为其在金融领域的竞争优势。我们判断,数据金融可能在互联网盛宴的下半场绽放光彩。中国互联网巨头以支付为入口,以数据为底层支持,基于大数据的理财产品、信贷、保险等的设计、发行、分销;嵌入场景的消费金融和供应链金融;以区块链、云计算为代表数据金融技术能力的输出,综合来看,数据金融初具雏形。互联网巨头的获客成本持续低于传统金融机构,逐渐成熟的互联网征信体系将进一步释放巨大的金融衍生场景,互联网巨头重构金融的机会正在到来。

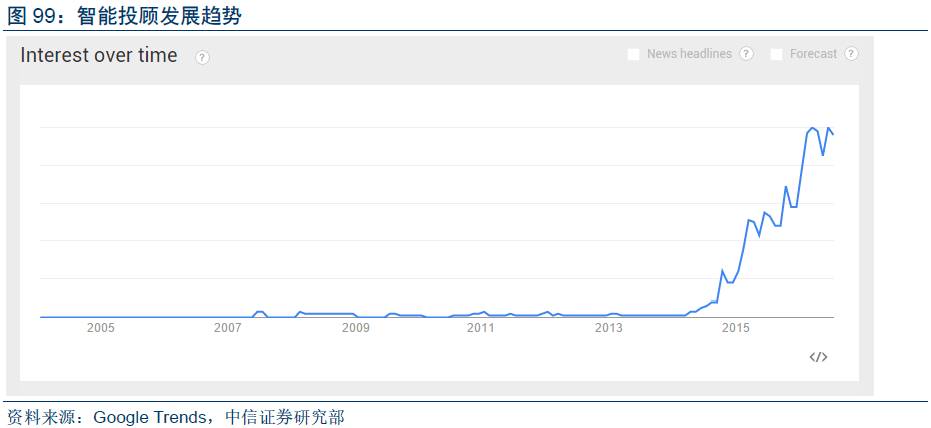

智能化是FinTech的重要发展方向,应用于自动报告生成,量化交易,金融搜索引擎,智能投资顾问等。FinTech应用的技术包括大数据、智能数据分析、人工智能、区块链等前沿技术。智能化是FinTech的重要发展方向,主要有以下四类应用:自动报告生成,量化交易,金融搜索引擎,智能投资顾问等。与FinTech最相关的人工智能相关技术包括机器学习、知识图谱、自然语言识别与处理等。

AI掀起“智能投顾”热潮。金融行业与技术核心的人工智能结合引发了一波智能投顾的热潮。这股浪潮来自硅谷的Fintech企业,包括Betterment、Wealth-Front、Personal Capital等新兴公司以及老牌投资服务公司嘉信理财等。2015年全球最大资产管理公司贝莱德基金(BlackRock)花费1.5亿至2亿美元收购理财初创公司“未来顾问”(FutureAdvisor),为公司机器人理财顾问业务做准备。

AI和金融科技的结合在金融搜索引擎优化方面也有显著优势。金融行业研究员在进行研究工作时需要搜集海量信息,再对其中的内容进行分析整理。金融搜索引擎Alphasense旨在从大量噪音中寻找有价值的信息,专注信息丰富度和碎片化基本问题,从文件/新闻和研究中集合所有投资信息并进行语义分析,在全球公司数据中进行趋势分析,从而提高研究员的工作效率。

无人驾驶:AI成为汽车大脑,无人驾驶未来已来

AI成为汽车大脑,未来汽车业主战场从ADAS到无人驾驶。近日HIS发布的报告称,到2025年车内AI人工智能系统的数量将从2015年的700万台增加至1亿2200万台;同时基于AI技术打造的相关系统的新车配售率会从2015年的8%增加至2025年的109%。

无人驾驶时代渐行渐近。无人驾驶可以提升出行的经济性、缓解交通压力、解放驾驶员的双手和时间,因此备受市场关注。当前,汽车业巨头和科技型公司纷纷进入无人驾驶领域,传统汽车巨头倾向于通过ADAS辅助驾驶的方式完成渐进式的驾驶智能,科技型公司则更直接的切入无人驾驶领域。此外,通过图像识别、语音识别等方式,未来汽车还将实现行人习惯判断、路况分析、与驾驶员或车内乘员语音交互等功能。

科技型公司往往直指高自动化无人驾驶,零包袱+数据优势造就高速发展。科技型公司如特斯拉、谷歌、百度等均开始涉足无人驾驶领域,且剑指高级自动驾驶,主要由于:1)科技型公司作为行业新进入者,并无历史“包袱”,可以直接实现跨越式发展;2)科技型公司在数据融合、高精度地图方面具有技术优势;3)通过实现无人驾驶可以真正地将汽车变成下一个“互联网入口”。

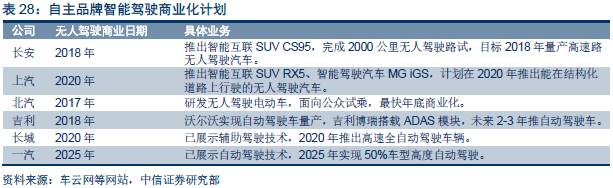

传统汽车厂商采用逐步提升的方案,从ADAS逐渐过渡到无人驾驶。目前传统汽车厂商车型处于1-2级智能驾驶阶段,3级综合辅助智能驾驶已有充分技术储备,如丰田的公路自动驾驶辅助AHAC,通用的Super Cruise等。商业化计划聚焦4级高度自动化驾驶:奔驰在去年的CES展上首次展出了自动驾驶概念车F015 Luxury in Motion,配备车联网、行人检测、自动紧急制动等功能;日产计划2020年让无人驾驶汽车上路,仍保留驾驶员操作权限。预计2020年前后传统汽车厂商将迎来高级自动驾驶产业化高潮。

国内自主品牌发力智能驾驶。2016年4月北京车展,长安无人驾驶汽车成功从重庆开往北京参展,已经实现高速路况下自动化驾驶(3级);北汽亦展出其无人驾驶汽车。7月,上汽和阿里发布首款量产互联网汽车荣威RX5。国内自主品牌车企已经具备智能驾驶技术储备,预计最快于2017年实现3级智能驾驶汽车量产。

具体分析详见英博前瞻2017年3月14日发布的《从“数据主义”到“人工智能”》报告。

来源:http://it.sohu.com/20170315/n483406443.shtml

版权声明:本站原创和会员推荐转载文章,仅供学习交流使用,不会用于任何商业用途,转载本站文章请注明来源、原文链接和作者,否则产生的任何版权纠纷与本站无关,如果有文章侵犯到原作者的权益,请您与我们联系删除或者进行授权,联系邮箱:service@datagold.com.cn。